住宅ローン控除とは

個人が住宅ローンを利用してマイホームの新築を取得(購入)又は増改築等をした場合で、一定の要件を満たすときはその取得等に係る住宅ローン等の年末残高の合計額を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除する「住宅借入金等特別控除」又は「特定増改築等住宅借入金等特別控除」の適用を受けることができる制度です。この制度は永遠に続くものではありませんが毎年のように税制改正で延長されている制度でもあります。なお、あくまでも自分が住むための住宅であって例えば賃貸に出すなどの場合は適用されません。一番最初の確定申告の時に物件所在地に住んでいることがわかる住民票の添付が必須となります。また途中で転居(住民票はそのまま)しても給料支払い報告書(サラリーマンですね)などや選挙の入場整理券の戻り分をはじめとしたあらゆる書類で住んでもいない住民票は転居がばれやすいです。従いまして最初だけ住んで2年目から賃貸にだすと適用がかなりの確率で外されますので正直に申告することをお勧めいたします。

消費税も8%から10%にあがって大変でしょう?我が国にとって住宅を買っていただけるということは大きく消費に貢献することなので税制面で優遇してあげましょう!が国の本音なので「賃貸に出す?お前経済的に余裕あるだろ?」というかたには住宅ローンの控除は適用されません、趣旨が違いますからね(笑

参考URL:国税庁の税情報 https://www.nta.go.jp/taxes/

住宅ローンの流れ

あたりまえですが現金一括で住宅を購入される方には一切適用されませんのでご了承ください。ただ、個人的には現金一括で買えるだけの資金があるかたでも、金利が1%未満であればあえて住宅ローンにしたほうが得ですし、キャッシュフロー的視点で見ても余った現金で株や為替などの投資でさらに資金を増やすのが妥当かと思います。理想的なのは現在の住宅ローンは最大で13年間分控除ができますので13年目の減税がされた年の年末くらいに一括返済が一番得します。

物件の購入手続きと住宅ローンの手続きは、基本的に同時並行で行われます。まだ未完成の新築マンションを例に説明しますがまずは物件のモデルルームに訪問してどんな部屋が希望か?そして「予算」をマンション営業担当に伝えます。この時点で営業さんに住宅ローンの事前審査(仮審査)をお願いするのが一般的です。仮審査は複数の銀行に同時にできますのでMRにいくまえに事前にめぼしい銀行を決めておくとスムーズです。

- マンションモデルルームで購入希望の意思と予算を伝える

- 仮審査申し込み

- 購入要望書受付

- 本登録

- 抽選(ない場合もあります)

- 契約

となります。気を付けたいのは上記の3の購入要望書です。時期によってはいきなり4本登録になるときもありますが、いずれにしても要望書や本登録をするためにはあらかじめ「住宅ローンの仮審査に合格」していることが条件です。一般的に仮審査は2週間前後かかりますので、例えば明日購入要望書受付の締め切り日なのにまだ住宅ローンの仮審査すら申し込んでいない!という方は要望書の提出すらできないのでご注意ください。

無事に契約まで進めた場合は物件の売買契約を結ぶとともに、住宅ローンの本申し込みを行います。その後、本審査に通り、融資が実行されたタイミングで購入代金を決済すると、晴れて引き渡しとなります。ちなみに新築マンションですと一般的に手付金として物件価格の10%を支払うこととなります。この段階では、まだ住宅ローンの融資が実行されていないため、現金一括で支払いとなりますのである程度の現金は事前に用意しておく必要がありますし、手付金すら用意できないのであればそもそも住宅を買うことはできません。なおこの手付金は住宅が完成して住宅ローンを支払う時にそのまま頭金として充当するかあるいは返金してもらうか(いわゆる頭金なしのフルローン)選べますのでご安心ください。

住宅ローン控除の適用基準日について

住宅ローン控除は毎年税制改正で議論が多くでる制度のためほぼ毎年のように基準が微妙に変わることが多いです。購入する時点で自分はいまどんな状況なのかを把握しておかないと「当てが外れる」こともあるので十分きをつけましょう。またこの項目がこの記事のメインともなりますので詳しく説明していきます。

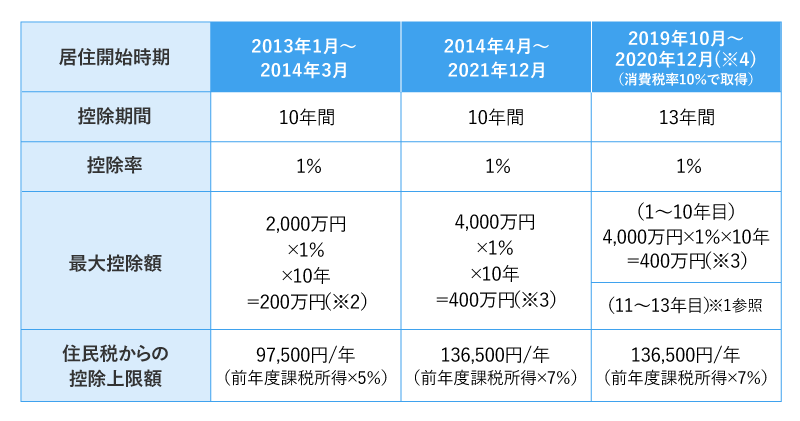

まずこのブログの記事を書いているのが2021年10月です。いまを基準に考えますとなんといっても住宅ローン控除の金利見直しがあります。住宅ローン控除は年末時点でのローン残高の1%の所得税が戻ってくる制度です。限度額は長期優良住宅や低炭素住宅なら年末残高5,000万円を最大値としてそこから1%の所得税控除(50万円)、それ以外の住宅なら4,000万円を最大値としてそこから1%の所得税控除(40万円)となる制度です。(ここから先は4,000万円の1%のほうを念頭に説明します)

ちなみに年間に課税される所得税が40万円に満たない場合は引ききれない分として住民税から最大136,500円までを上限として安くなります。念のため補足しますが控除されるのは「所得税と住民税(こっちは引ききれなかったときだけ)」です。住まい給付金のように現金で支給されるものではなくてあくまでも「所得税が課税されるだけの所得がある人」なのでご注意ください。例えば非課税となる遺族年金支給のかたが住宅をローンで買っても所得税がそもそも0円なので控除も0円になるということです。

住宅ローン控除制度に定められる契約時期について

契約時期:新築マンション=2021年11月30日までに売買契約を締結していること。

入居時期:2022年12月31日まで

となります、まずはこれが大大大前提です。とはいっても契約時期や入居時期については翌年となる2022年3月頃の春の税制改正でだいたい見直しされることが多いので契約日によって住宅ローン控除が適用される人とまったく適用されない人がでないようにはしてくれますが、100%絶対ではないのでご注意を。しかし毎年思いますが契約日の違いによって結構運命の分かれ目といいますか住宅ローン控除やら、すまい給付金やらの部分が結構変わってくるのは相変わらず不公平感高いと感じてしまいます。

住宅ローン控除残高1%の控除額の見直しについて

いまは超低金利の時代です、変動型ローンであれば金利が1%未満であることもざらにあります。いままではそれでよかったのですがそろそろこの逆ザヤ現象をなんとかしないといけないと言う声も多くどうやら見直しがされるのは間違いなさそうです。見直しのポイントとしては

- 1%を上限に実際に借りている金利とおなじ率を限度として控除する(住宅ローン金利が0.65%で借りているなら控除するべき額も残高の0.65%とする)

- そもそも1%の控除は大きすぎるので一律で0.65%とかにする

のどちらかになりそうです。私の予想としては後者の一律で住宅ローン控除の残高の%を改悪する方向で改正されると思います。なんで後者かといいますと前者が無理だからです(笑 前者でやるとしたらそれを確認するほうも申告する方も事務が膨大に増えますし、仮にできたとしても貸してである銀行もみんな1%にするだけの話なのでこれはないなと判断しました。

さてこのブログを見ていただいているかたはまさに今年住宅の売買契約を締結したのに住宅ローン控除の基礎となる残高1%が改悪されるかを気にして見に来ている方が多いかと存じます。ここで凄く気になるのが「いつから」なのか?だと思います。これは答えは単純で上述の「不動産売買契約日」が基準日となるということです。なお、法律には不利益不遡及の原則がありますのですでに住宅ローンの本契約(金銭消費貸借契約)をすませているかたにまで適用が及ぶことはありませんのでご安心ください。要は同じ入居日になるであろう新築マンションであってもいつ契約したかによって住宅ローンの率やローン残高の数値が違ってくるという事ですね。登記簿上に記載される「売買日」=不動産売買契約日となります。

不利益不遡及の原則とは

法の不遡及とは、法令の効力はその法の施行時以前には遡って適用されないという法体系における理念の一つである。 とくに国民にとって不利益となるような制度改正はさかのぼって変更することが許されないというもの。なので今回の住宅ローン控除の金利見直しの改悪はそもそも売買契約をした後に変更されたものであるから適用されないと思う方もいますが上述の通り金利部分については不利益に当たらないと解釈するのが妥当でしょう、残念ですが・・・。

住宅ローン控除ざっくり説明

最後に住宅ローン控除について簡単に説明しておきます。

住宅ローン控除の適用を受ける方法

住宅ローン控除の適用を受けるためには、次で説明する要件を満たしたうえで、取得・入居1年目は確定申告、2年目以降は年末調整を行い、申請しなければなりません。

入居1年目:確定申告

住宅ローン控除を受けるための確定申告手続きは、入居した翌年の確定申告期間内に、必要書類を揃えたうえで確定申告書を作成し、添付書類とあわせて住居地を管轄する税務署に提出して行います。手続きは税務署窓口のほか、郵送やオンライン(e-Tax)での申請も可能です。自分で申告することが必要です!確定申告に慣れていない人は、確定申告書の作成方法や必要書類について税務署の窓口で相談に応じてもらえるため、窓口で手続きしたほうが確実でしょう。

入居2年目以降:年末調整

給与所得以外に収入のない会社員の場合、入居2年目以降は確定申告をしなくても年末調整のみで住宅ローン控除の適用を受けられます。ただし、個人事業主や年収2,000万円以上の会社員など、年末調整を利用しない人は2年目以降も確定申告が必要になります。

住宅ローン控除の適用要件

住宅ローン控除の適用を受けるためには、利用者(債務者)・住宅(担保物件)・住宅ローンのそれぞれについて、次の要件を満たす必要があります。

利用者(債務者)の要件

利用者は年収3,000万円以下の個人であることが要件となります。会社員、自営業者などに関係なく利用できますが、ここでいう年収というのは手取りではなく、税金や社会保険料が引かれる前の所得をいいます。副業などの所得があれば、それらも合算して計算されます。医療費控除がいくらあるかとか関係ありません。

住宅(担保物件)の要件

控除対象となる住宅は、1.新築住宅の場合、2.中古住宅の場合、3.リフォーム・増改築の場合、それぞれで次の要件を満たしていなければなりません。

新築住宅の場合

居住要件 新築または取得後6か月以内に入居し、控除適用を受ける年の12月31日まで引き続き居住していること。建物面積 登記上の住宅の延床面積が50㎡以上であり、自己の居住用部分の延床面積が建物の2分の1以上であること

中古住宅の場合

居住要件 新築または取得後6か月以内に入居し、控除適用を受ける年の12月31日まで引き続き居住していること。建物面積 登記上の住宅の延床面積が50㎡以上であり、自己の居住用部分の延床面積が建物の2分の1以上であること。建築年数 新築後20年以内、マンションなど耐火建築物は25年以内であること。ただし、築年数にかかわらず新耐震基準に適合している住宅や、既存住宅売買瑕疵保険が付保されている住宅であれば利用可能。その他 生計を一にしている親族等からの購入、贈与による取得でないこと

リフォーム・増改築の場合

所有要件 自身で所有し、居住するための家屋のリフォーム・増改築であること。居住要件 増改築の日から6か月以内に入居し、控除適用を受ける年の12月31日まで引き続き居住していること。建物面積 登記上の住宅の延床面積が50㎡以上であり、自己の居住用部分の延床面積が建物の2分の1以上であること。工事要件 増築、改築、建築基準法に規定する大規模修繕・模様替えの工事、一定の耐震工事・バリアフリー工事・省エネ改修工事に該当 する工事を行うこと。工事費用 工事費用の額が100万円を超え、その2分の1以上の額が自身の居住用部分の工事費用であること。

住宅ローンに関する要件

住宅ローンは返済期間が10年以上で、分割して返済する契約となっていることが要件です。また、銀行などの金融機関や住宅金融支援機構などからの借入金でなければならず、親族や知人などからの借入れでは住宅ローン控除を利用できません。

住宅ローン控除早見表

今後は長期優良住宅やZEHなどカーボンニュートラルに準拠した住宅ローン残高の増減も議論されておりますのでこのあたりも変わってくる可能性は高いでしょうね。

いかがでしたでしょうか?レッドブログでは、PC・家電・ヘルスケア・サプリメント・美容・自動車用品・バイク用品・株式投資・FX投資のレビュー、口コミ、インプレッションを主に行っています。その他ブログや日記の形で様々な有益な情報を発信しております。ぜひ、当HPのブックマーク・お気に入り登録をよろしくお願いいたします(^▽^)